Купить наркотики

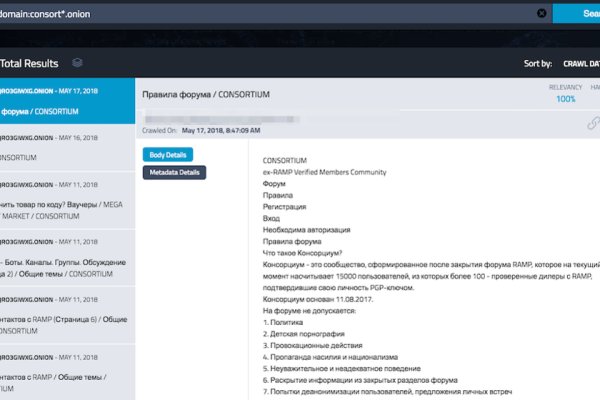

Середину пирамиды представляют имиджборды, ресурсы проституции, не совсем здравые группы и krakenat сообщества. Когда молодой был, тогда. Первый раз Больше недели Больше месяца Больше года Продолжить Калькулятор стоимости Начните свой путь выздоравления прямо сейчас. Наркологический центр в krakenat Москве. Если вы располагаете подробной информацией по данному реабилитационному центру, просим прислать нам её по адресу. Этим, он считает, пусть занимаются политики и журналисты. Категория ЗакладкаНаркопритон Адрес Добавить фото Комментарий Отправить Связаться анонимно Год рождения Город Комментарий Разместить статью Заголовок Написать текст Отправить петицию Информация о персональных данных авторов обращений, направленных в электронном виде, хранится и обрабатывается с соблюдением требований российского законодательства о персональных данных. Можно использовать в этом случае интернет-цензор. Говорил боссам, что чего-то у него не продается, потом сказал, что накрыли его, следят за ним: К нему быстро интерес потеряли. Со мной ничего такого не происходило и с моими знакомыми. Новых покупателей не беру. На её вершине находятся привычные для нас социальные сети, krakenat фильмы, музыка, программы, интернет-магазины и другое. Героин один из видов запрещенных наркотиков, вызывающий сильную зависимость у человека. Но я уже вышел из этого возраста. Я со временем, конечно, завяжу с наркотой. Оставить заявку Ожидайте ответ на указанный вами способ связи. Главное - играть по правилам Олег нигде не работает. Это раньше по клубам бегали, приставали: "Ширнуться не хочешь, понюхать не хочешь?". Это тёмный интернет, к которому у большей части пользователей отсутствует доступ. Да и знакомые мои стараются работать только с налаженными каналами. Людей не подставлять, не кидать. Оставить отзыв Имя Ваш отзыв Оцените: Верните покой и радость в ваш дом Вопрос-ответ База знаний Получить консультацию Заказать звонок Имя* Номер телефон 7xxxxxxxxxx* Почта Комментарий. Вот ты сигареты куришь, значит, легче тебе от этого. Справиться с наркоманией можно в клинике «Наркология 1». Купить его не составляло труда и цена на рынке была невысокая. Кайф не длинный и не сильный, без "глюков просто немного меняется твое поведение. Попасть в сеть даркнет можно с любого гаджета, если действовать правильно. А сейчас уже вроде и незачем. Героин уничтожает почки, печень, сердце, влияет на зрение и желудок. Из-за этого сайты грузятся сравнительно долго.

Купить наркотики - Купить героин в москве

А работаю уже не первый год. Нужно помнить и о самых низких уровнях. Как показала практика героин вызывает сильную зависимость чем морфий, ломка от него наиболее болезненна чем от других наркотиков. Чтобы проникнуть туда, требуется специальный сервис. Тот сдает следующего. Более того, производит впечатление неглупого человека. По оценкам же экспертов и криминологов, наркотики принимает 2,5 миллиона россиян. Цена героина в России Цена героина колеблется в зависимости от города и региона. Номер телефона запрашивают не во всех случаях. Иногда показывают по ящику - на границе три килограмма задержали! Пройти курс лечения наркомании можно в стационаре «Наркология 1 где квалифицированные врачи помогут справиться с зависимостью. Если же нет пульса и дыхания а зрачки широкие, сделайте искусственное дыхание и массаж сердца. Установить ограничения можно на определённом устройстве и на роутере. Он же не сажает никого на иглу, не растлевает молодежь. Именно через них продаются наркотики, которые вызывают зависимость. Полностью защитить ребёнка от тёмного нета проблематично. Сообщить о проблеме Адрес Стать борцом Имя Фамилия Почта Кем работаете Город Год рождения Пароль Повторить пароль Комментарий. В короткий срок выходит из строя иммунная система, наступает истощение организма и в конечном счете летальный исход. Идеальный вариант - иметь дело с конечными пользователями, но которые берут много. История происхождения героина Первый раз героин был изобретен в 1898 году в Германии фармацевтической компанией Байер». В начале 1990 ых годов героиновая эпидемия захватила Россию. Мы можем помочь вам справится с этой проблемой! Он совершенно не похож на барыг из сериалов и из криминальных хроник теленовостей. Для этого устанавливается Tor, открывающий доступ к потаённым частям интернета. В тёмном интернете продают нелегально товары и услуги. Рядом с Вами На сегодняшний день представительства «Наркологии 1» есть буквально на всех станциях метро и крупных городах Московской области. Нет, сдавать никого не буду. Схема реализации продукта следующая: человек заходит на сайт, на котором продаётся нелегальный товар; выбирается определённый продавец; обговариваются условия сделки; выполняется оплата. Ребёнок в этом сложном процессе вряд ли разберётся. Таким образом у наркомана постоянно возникает риск получить передозировку. Язык не должен запасть в горло. Как выглядит героин и где его купить. Наркозависимые обычно знают, что купить наркотики можно, используя анонимные валюты. Если все-таки повяжут? Этому товару не требуется реклама, ведь он всегда пользуется спросом. Контент. Те, кто выше, - они, конечно, сильнее защищены. Во всем мире героин употребляют приблизительно 16,5 миллиона человек. На основании данных, обработанных аналитическим департаментом, сформированы параметры качества, которые также влияют на общий рейтинг. Оставьте свои контакты, чтобы узнать результаты WhatsApp Отправить по СМС Позвонить и озвучить цену Калькулятор стоимости Начните свой путь выздоравления прямо сейчас. Из чего складывается общий рейтинг? Есть спрос - будет и предложение. Героин - что это и где его изготавливают. Героин продавали на каждом углу, и цена его была допустимая для того чтоб его мог купить каждый желающий. Трудно быть до конца уверенным, что он был полностью искренним, нигде не слукавил. Там другие деньги, другие расклады, другой уровень. Это тем, кто наверху, гораздо сложнее, а им-то как раз и не надо никуда уходить. Цена зависит от веса и количества приобретаемого вещества.

Ваша заявка отправлена Калькулятор стоимости Начните свой путь выздоравления прямо сейчас. Мне кажется, это происходит либо по жадности, либо по глупости, или кто-то не по правилам начал играть. Рассчитайте стоимость лечения. Начал я этим заниматься, когда еще клубное движение вовсю цвело. Нет, ну я, конечно, подозреваю, что убноновская крыша. Было предложено решение снабдить наркоманов наименее сильным чем героин препаратом не вызывающим зависимость морфием. Половина наркотиков через убнон проходит. Под Даркнетом понимается часть интернета, которая не отображается в популярных поисковых системах Google и Yandex. Реабилитационный центр заполняет анкету, которая отражает основные направления деятельности по работе и оказанию качественных услуг больным. Да и наркотики продает "не смертельные" - не героин, например. Обычно ресурсы имеют лаконичный, простой функционал, где ребёнок выбирает нужный наркотик, добавляет в корзину, выбирает метод доставки и оплачивает чек. В Начале 1850 года опиумных наркоманов было много, и это было крупной проблемой в США. Наркомания серьёзно отравляет молодой организм. Продажа наркотиков в сети прибыльный бизнес. У нас, когда говорят по ящику или пишут о наркотиках, имеют в виду совсем уже опустившихся торчков или героинщиков. Все это ерунда, что уйти из этого бизнеса невозможно, что тебя найдут, убьют: Уйти можно. Но не плохое. Зуд Лицо безучастное к происходящему вокруг, погружение в себя. Последствия употребления героина За все в этом мире мы платим цену, а цена употребления героина более чем высока. . И выходя на этот уровень, ты обязуешься брать и сдавать определенное количество товара. Профессиональные наркологи Воссоздавая условия стационарного лечения, бригада «Наркологии 1 под руководством профессиональных квалифицированных врачей осуществляет вывода из запоя на дому с полным соблюдением гостов и принятых стандартов. Скажу только, что закон не преступал, наркотики не покупаю и не употребляю.